WB chỉ ra hàng loạt thách thức, hệ thống ngân hàng phải nâng cao sức chống chịu

| Rủi ro nợ xấu gia tăng, ngân hàng đề nghị quy định về quyền đòi nợ Lợi nhuận ngân hàng nửa đầu năm: Nơi tăng trưởng hơn 60%, chỗ giảm mạnh gần 90% “Bước lùi” của các ngân hàng trong quý 2 |

Chất lượng tài sản xấu đi, nợ xấu gia tăng

| Dù hệ số an toàn vốn (CAR) bình quân của khu vực ngân hàng ở mức 11,4% vào năm 2022 là vẫn cao hơn mức an toàn tối thiểu, nhưng mức đệm dự phòng vốn tại một số ngân hàng thương mại quốc doanh lớn và ngân hàng tư nhân nhỏ còn thấp, nên năng lực hấp thụ các cú sốc hoặc nợ xấu gia tăng còn hạn chế. |

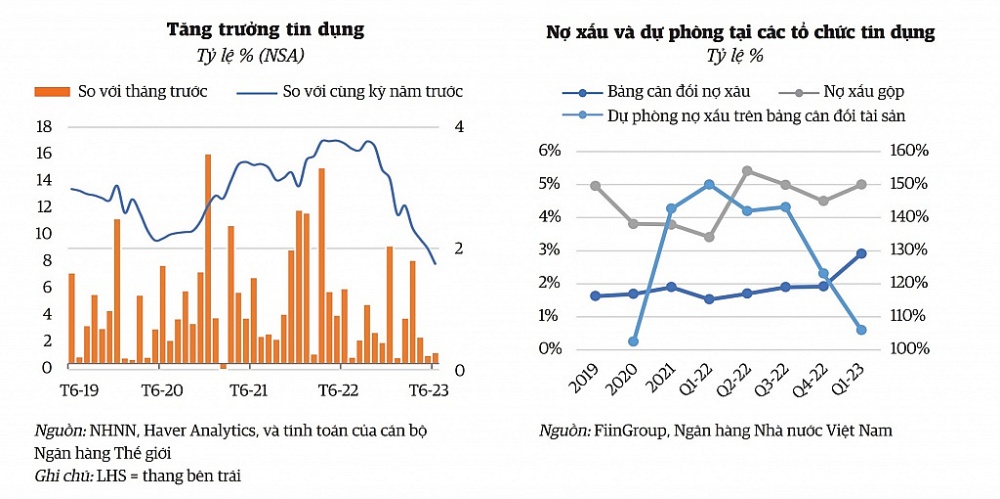

Theo báo cáo điểm lại tình hình kinh tế vĩ mô vừa phát hành của WB, tín dụng tăng trưởng thấp hơn so với cùng kỳ các năm trước phản ánh nhu cầu tín dụng và hoạt động đầu tư đang yếu đi do hoạt động kinh tế bị suy yếu.

Bà Dorsati Madani, Chuyên gia kinh tế cao cấp của WB cho hay, chất lượng tài sản trong khu vực tài chính xấu đi, nợ xấu có xu hướng gia tăng. Thị trường trái phiếu doanh nghiệp vẫn tiếp tục ngưng trệ khi khối lượng phát hành chỉ bằng khoảng 1/4 so với cùng kỳ năm 2022 và 98 doanh nghiệp đang mất khả năng trả nợ trái phiếu doanh nghiệp với tổng mức lên đến 128,5 nghìn tỷ đồng, tương đương khoảng 11,1% tổng dư nợ trên thị trường trái phiếu doanh nghiệp.

|

| Tín dụng tăng chậm, nợ xấu tăng là những thách thức lớn tới hệ thống ngân hàng. |

Cách đây không lâu, khảo sát các ngân hàng của Vietnam Report cũng đã chỉ ra 7 thách thức lớn nhất của ngành ngân hàng trong năm 2023. Trong đó, nợ xấu gia tăng, tiềm ẩn rủi ro an toàn hệ thống được các ngân hàng nhận diện là thách thức lớn nhất phải đối diện trong thời gian tới. Bên cạnh đó, sự suy thoái của thị trường chứng khoán, bất động sản, trái phiếu và ảnh hưởng của cuộc khủng hoảng bán chéo bảo hiểm cũng khiến các ngân hàng lo ngại sẽ trực tiếp tác động tới hoạt động kinh doanh của ngân hàng từ khía cạnh rủi ro chất lượng tài sản và xói mòn niềm tin.

Theo WB, nhằm kích thích tăng trưởng tín dụng và giải quyết áp lực trên bảng cân đối của khu vực ngân hàng, các cấp có thẩm quyền đã thông qua nhiều chính sách hỗ trợ, bao gồm tái ban hành quy định về tái cơ cấu thời hạn trả nợ.

Trong tháng 3/2023, Chính phủ ban hành quy định cho phép tái cơ cấu trái phiếu doanh nghiệp và tạm hoãn thi hành các quy định bổ sung về phát hành được ban hành trước đó, qua đó làm giảm áp lực ngắn hạn cho bên vay và loại bỏ khó khăn trong việc đảo nợ những trái phiếu đáo hạn. Đồng thời, Chính phủ cũng nới lỏng các quy định liên quan đến việc các tổ chức tín dụng mua lại trái phiếu doanh nghiệp nhằm giảm nhẹ vấn đề thanh khoản trên thị trường trái phiếu...

Cải thiện để nâng cao khả năng chống chịu

Tuy nhiên, WB đánh giá, tình trạng bất ổn định kéo dài nếu thị trường tài chính toàn cầu có khả năng lại làm dấy lên căng thẳng trong khu vực ngân hàng trên toàn cầu, chính sách tiền tệ bị thắt chặt hơn nữa ở các nền kinh tế phát triển có quy mô lớn nhằm chống lạm phát kéo dài có thể làm gia tăng chênh lệch lãi suất hiện hành giữa các thị trường trong nước và quốc tế. Điều này có thể gây áp lực tỷ giá lên đồng nội tệ.

Vì thế, bà Dorsati Madani nhận định, các yếu tố căn bản của khu vực tài chính cần được cải thiện theo một số hướng nhằm nâng cao khả năng chống chịu của hệ thống ngân hàng. Mặc dù các biện pháp như cắt giảm lãi suất, nới lỏng hạn chế về thanh khoản, tái cơ cấu thời hạn trả nợ và nhóm nợ giúp xử lý những khó khăn trên thị trường tín dụng trong ngắn hạn, nhưng cũng có thể làm tăng nợ xấu và tỷ lệ cho vay trên tổng tiền gửi, làm dấy lên quan ngại về bất cân đối kỳ hạn trên bảng cân đối tài sản của các ngân hàng.

Trong trung hạn, chuyên gia của WB khuyến nghị, cải cách cơ cấu có vai trò hết sức quan trọng để xử lý những rủi ro tài chính phát sinh và định vị để khu vực này phát triển bền vững. Đồng thời phải tăng cường hệ số an toàn vốn ngân hàng để đảm bảo đủ vốn nhằm hấp thụ thua lỗ có thể xảy ra và duy trì ổn định khi phải đối mặt với các cú sốc kinh tế.

Chuyên gia của WB cũng cho rằng các cơ quan quản lý cần tăng cường cơ chế, thể chế về giám sát an toàn, can thiệp sớm, xử lý các ngân hàng yếu kém và quản lý khủng hoảng, nhằm theo dõi và can thiệp hiệu quả những tổ chức tài chính có vấn đề, ngăn ngừa khủng hoảng leo thang và giảm thiểu rủi ro hệ thống. Bên cạnh đó, cơ chế chặt chẽ về xử lý các ngân hàng yếu kém có vai trò hết sức quan trọng để tạo điều kiện xử lý có trật tự các ngân hàng mất khả năng trả nợ, bảo vệ người gửi tiền và bảo đảm ổn định tài chính.

Nhấn mạnh thêm về sửa đổi Luật Các tổ chức tín dụng, bà Dorsati Madani cho rằng đây là cơ hội để tăng cường thẩm quyền theo pháp luật của NHNN với tư cách là cơ quan quản lý nhà nước và giám sát ngân hàng, nhằm tăng cường tính độc lập trong hoạt động và cải thiện các chức năng và thẩm quyền giám sát ngân hàng, đồng thời hình thành nên khuôn khổ pháp lý để tạo điều kiện xử lý các ngân hàng yếu kém để đảm bảo tính ổn định của hệ thống tài chính.

Vì thế, báo cáo của WB khuyến nghị Luật này cần sửa đổi theo hướng hài hòa với các chuẩn mực và thông lệ quốc tế, tạo thuận lợi giám sát các tổ chức tài chính dựa trên rủi ro; trao quyền để NHNN yêu cầu các tổ chức tín dụng lập, duy trì và định kỳ kiểm tra kế hoạch phục hồi nhằm tạo điều kiện cho các ngân hàng đó chủ động ứng phó tình trạng căng thẳng phát sinh; xử lý các ngân hàng yếu kém thông qua pháp luật, chính sách và thủ tục chặt chẽ…

Tin liên quan

4 thách thức gây áp lực lên điều hành chính sách tiền tệ

18:29 | 08/11/2024 Kinh tế

Giảm 1% lãi suất cho các khoản vay trong đề án 1 triệu ha lúa phát thải thấp

20:17 | 07/11/2024 Kinh tế

Nhà đầu tư cá nhân được quyền đầu tư trái phiếu doanh nghiệp riêng lẻ

17:41 | 01/11/2024 Chứng khoán

Xuất khẩu thủy sản sang Mỹ tác động ra sao sau bầu cử Mỹ?

13:58 | 08/11/2024 Kinh tế

Giải bài toán về giá và cung cầu vàng trong nước

08:27 | 08/11/2024 Kinh tế

Đổi mới tư duy quản lý thị trường vàng

07:25 | 08/11/2024 Kinh tế

Chỉ số sản xuất công nghiệp tăng ở 59/63 địa phương

19:58 | 06/11/2024 Kinh tế

Sửa quy định về đầu tư PPP, BT: Tính toán đầy đủ để không thất thoát tài sản nhà nước

19:49 | 06/11/2024 Kinh tế

Thương mại Việt Nam - Hoa Kỳ thế nào giữa 2 lần ông Trump đắc cử?

15:12 | 06/11/2024 Xuất nhập khẩu

Giải pháp thiết thực phát triển ngành nước và môi trường bền vững

13:57 | 06/11/2024 Kinh tế

Thấy gì từ bức tranh xuất nhập khẩu hàng hóa tháng 10/2024?

12:04 | 06/11/2024 Xuất nhập khẩu

Sử dụng các FTA hiệu quả giúp đa dạng hóa nguồn nguyên liệu đầu vào

10:40 | 06/11/2024 Kinh tế

Hàng Việt Nam có lợi thế xuất khẩu sang thị trường Indonesia

10:39 | 06/11/2024 Kinh tế

Doanh nghiệp đón cơ hội “vàng” xuất khẩu cá ngừ sang UAE

10:22 | 06/11/2024 Kinh tế

Ngành điện tử vượt thách thức để vào sâu chuỗi cung ứng toàn cầu

08:17 | 06/11/2024 Kinh tế

Chanh leo Việt Nam “rộng đường” sang Australia

08:00 | 06/11/2024 Kinh tế

Vấn đề Bạn quan tâm

Tin mới

Tránh lãng phí 22.450 tỷ đồng vốn cho Chương trình phòng, chống ma túy đến năm 2030

Bắt thêm 2 đối tượng trong đường dây lập 300 doanh nghiệp "ma" chuyển trái phép tiền tệ

Samsung Việt Nam tổ chức Ngày hội Trách nhiệm xã hội lần thứ 2

Hải quan Khánh Hòa công nhận địa điểm kiểm tra đá xây dựng gần 9.000 m2

4 thách thức gây áp lực lên điều hành chính sách tiền tệ

(INFOGRAPHICS): Thu ngân sách tại 10 đơn vị hải quan tăng 11,86%

14:03 | 04/11/2024 Infographics

(INFOGRAPHICS) 32 tỷ USD kim ngạch xuất nhập khẩu nửa đầu tháng 10

09:14 | 29/10/2024 Infographics

Phiên họp Ủy ban Kỹ thuật thường trực WCO tại Bỉ: Dấu ấn điều hành của đại diện Hải quan Việt Nam

09:25 | 29/10/2024 Hải quan

Hành vi buôn lậu “khí cười” tại Công ty Hoa Việt diễn ra thế nào?

10:18 | 29/10/2024 An ninh XNK

Tránh lãng phí 22.450 tỷ đồng vốn cho Chương trình phòng, chống ma túy đến năm 2030

Bền vững cho bất động sản

Giá xăng đồng loạt tăng từ 15 giờ ngày 7/11

Đại sứ Việt Nam tại Peru: Việt Nam đóng góp tích cực, chủ động cho Diễn đàn APEC

Báo Nhân Dân đoạt giải Vàng, Giải thưởng Truyền thông Châu Á, WAN-IFRA

Nguyên lãnh đạo Đảng và Nhà nước góp ý kiến vào các dự thảo văn kiện của Đảng

Hải quan Khánh Hòa công nhận địa điểm kiểm tra đá xây dựng gần 9.000 m2

Tổng cục Hải quan ghi nhận nhiều ý kiến đóng góp của Hiệp hội Logistics Việt Nam

Cần đưa quy định xuất nhập khẩu tại chỗ về đúng bản chất của thực tiễn

Hải quan Quảng Trị: Thu từ than đá nhập khẩu giảm mạnh

Hải quan Hải Phòng giải quyết thủ tục hơn 250 nghìn tờ khai trong tháng 10

Lấy ý kiến hoàn thiện quy định thủ tục, kiểm tra, giám sát, kiểm soát hải quan

Bắt thêm 2 đối tượng trong đường dây lập 300 doanh nghiệp "ma" chuyển trái phép tiền tệ

Một doanh nghiệp chào bán hơn 1 tấn khô bò “bốn không”

Hàng giả làm khó công tác thực thi quyền sở hữu trí tuệ khu vực ASEAN

Công ty TNHH Thái Hà bị dừng làm thủ tục hải quan

Biên phòng mở đợt cao điểm trấn áp tội phạm dịp cuối năm

Áp dụng biện pháp cưỡng chế đối với 11 doanh nghiệp nợ thuế

Samsung Việt Nam tổ chức Ngày hội Trách nhiệm xã hội lần thứ 2

TP Hồ Chí Minh “tiếp sức” doanh nghiệp công nghiệp và logistics

40 doanh nghiệp Việt mang hàng sang Thái Lan tìm đối tác

Doanh nghiệp Đài Loan và Việt Nam mở rộng cơ hội phát triển bền vững ngành nước

BAC A BANK tài trợ 6 dự án truyền tải điện của EVN NPT

Viettel nâng băng thông internet cáp quang lên tới 50%

Nâng mức xử phạt để bảo đảm tính răn đe trong kiểm toán độc lập

Gia hạn thí điểm người Việt được vào chơi casino

Trình tự thủ tục hải quan đối với hàng hóa xuất nhập khẩu khi hệ thống gặp sự cố

Những khoảng trống pháp lý trong xử phạt vi phạm hành chính định hướng xây dựng môi trường hải quan số

Thực hiện Khung SAFE tại Việt Nam. Bài 1: Đánh giá qua lăng kính chuẩn mực quốc tế

Quy trình trình tự thực hiện thủ tục khi Hệ thống VNACCS/VCIS gặp sự cố

Hé lộ hình ảnh lô xe Omoda C5 đầu tiên nhập khẩu vào Việt Nam

Giá xe điện-câu chuyện dài kỳ ở châu Âu

Ford Việt Nam khuyến mại giảm giá lớn trong tháng 11

Honda Việt Nam: Lựa chọn hybrid cho ô tô

Trung Quốc xây dựng hệ thống trạm sạc xe điện lớn nhất thế giới

Những hình ảnh ấn tượng tại Ngày hội đua xe Đồng Mô PVOIL VOC 2024

Iraq mở tuyến vận tải hàng hóa mới từ châu Á tới châu Âu

Fed quyết định tiếp tục giảm lãi suất 0,25 điểm phần trăm

Trump, kinh doanh và quản trị quốc gia

Ông Donald Trump trở lại và những dự báo

Doanh thu từ dầu mỏ của Nga giảm mạnh gần 30% so với cùng kỳ