Tác động của các FTA đến thu ngân sách từ hoạt động xuất nhập khẩu giai đoạn 2011-2023

|

1. Tác động đến kim ngạch XNK hàng hóa

Trong 16 FTA Việt Nam đã ký kết và thực hiện, có 13/16 FTA đã thực hiện khá ổn định trong giai đoạn 2011-2023 do các FTA này có hiệu lực triển khai từ khá lâu. Một số FTA khác mới có hiệu lực gần đây như RCEP từ ngày 1/1/2022 và năm cuối lộ trình thực hiện là 2056; UKVFTA (Việt Nam - Anh) có hiệu lực từ ngày 1/5/2022 và năm cuối lộ trình thực hiện là 2035; VIFTA (Việt Nam - Israel) có hiệu lực từ ngày 1/1/2024 và năm cuối lộ trình thực hiện là 2033.

Xét về mặt tổng thể, một số ngành hàng thuộc đối tượng cắt giảm thuế quan theo các cam kết tại các FTA hiện nay như: máy móc thiết bị; ô tô, linh kiện phụ tùng ô tô, xe máy; máy tính, linh kiện điện tử; nguyên phụ liệu dệt may, da giày; hóa chất và các sản phẩm hóa chất; sữa và các sản phẩm từ sữa; xăng dầu; dược phẩm… Việc cắt giảm thuế quan theo lộ trình đã tác động đến kim ngạch XNK nói chung và kim ngạch nhập khẩu các mặt hàng này nói riêng tại Việt Nam trong giai đoạn vừa qua.

Kim ngạch nhập khẩu (KNNK) của khoảng 18 nhóm ngành hàng tăng đều qua các năm trong giai đoạn 2011-2023. Đây cũng là 18/54 nhóm ngành hàng có tỷ trọng cao trong tổng KNNK cả nước trong giai đoạn vừa qua. Đơn cử như nhóm hàng máy tính, sản phẩm linh kiện điện tử tăng mạnh từ 21,6 tỷ USD năm 2015 lên 88 tỷ USD năm 2023 và đây cũng là nhóm hàng có KNNK chiếm tỷ trọng khá lớn trong tổng KNNK chung cả nước (khoảng 27% năm 2023); dòng hàng máy móc, thiết bị, dụng cụ, phụ tùng tăng từ 27,6 tỷ USD năm 2015 lên 41,6 tỷ USD năm 2023, chiếm tỷ trọng 12,7% trong tổng KNNK cả nước năm 2023. Hầu hết các sản phẩm này thuộc nhóm ngành hàng nhập khẩu có thuế. Do đó, việc cắt giảm thuế quan theo lộ trình đối với các ngành hàng này sẽ có những tác động nhất định đến thu ngân sách nhà nước (NSNN).

2. Tác động đến thu từ thuế xuất khẩu, thuế nhập khẩu

Việc thực hiện các cam kết cắt giảm thuế quan theo các FTA trong thời gian qua đã có những ảnh hưởng nhất định tới số thu từ thuế xuất khẩu, thuế nhập khẩu.

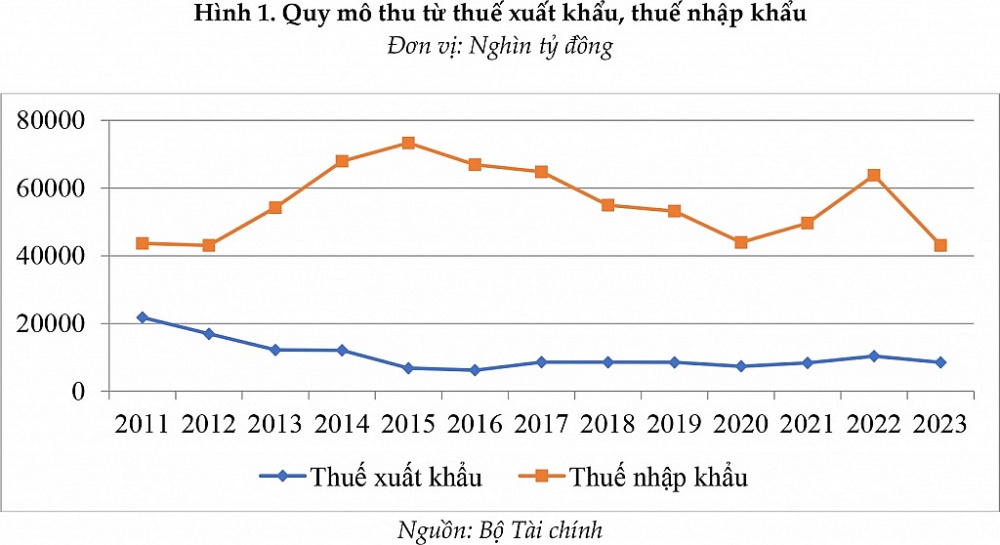

Xét về số tuyệt đối, thu từ thuế xuất khẩu, thuế nhập khẩu tăng từ khoảng 65,4 nghìn tỷ đồng năm 2011 lên khoảng 73,4 nghìn tỷ đồng năm 2017; đến năm 2022 tăng lên khoảng 74,2 nghìn tỷ đồng. Tuy nhiên đến năm 2023 ước giảm còn khoảng 53 nghìn tỷ đồng (Hình 1).

Thu từ thuế nhập khẩu tăng từ khoảng 43,7 nghìn tỷ đồng năm 2011 lên mức 64,8 nghìn tỷ đồng năm 2017 và 63,8 nghìn tỷ đồng năm 2022; năm 2023 ước giảm còn 43,1 nghìn tỷ đồng.

Xét về tỷ trọng thu từ thuế nhập khẩu trong tổng thu NSNN, trong giai đoạn này giảm đáng kể, từ mức 6,1% năm 2011 xuống mức 5% năm 2017; 3,5% năm 2022 và 2,5% năm 2023. Thu từ thuế xuất khẩu giảm mạnh từ khoảng 21,8 nghìn tỷ đồng năm 2011 xuống 8,6 nghìn tỷ đồng năm 2017; đến năm 2022 tăng lên khoảng 10,4 nghìn tỷ đồng; sang năm 2023 giảm còn khoảng 8,5 nghìn tỷ đồng. Tỷ trọng thu từ thuế xuất khẩu trong tổng thu NSNN cũng giảm mạnh, từ 3% năm 2011 xuống còn 0,7% năm 2017; 0,6% năm 2022 và 0,5% năm 2023.

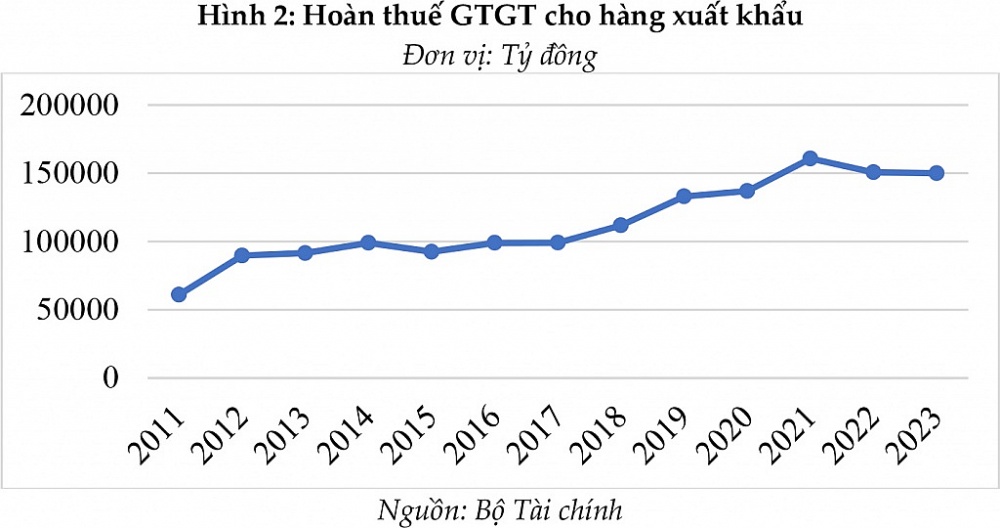

Ngoài ra, số hoàn thuế giá trị gia tăng (GTGT) cho hàng xuất khẩu cũng bị ảnh hưởng ở một mức độ nhất định. Trong giai đoạn 2011-2021, số hoàn thuế GTGT cho hàng xuất khẩu tăng lên từ 61.000 tỷ đồng năm 2011 lên 160.798 tỷ đồng năm 2021 (tăng khoảng 2,63 lần). Tuy nhiên số hoàn thuế GTGT cho hàng xuất khẩu giảm xuống vào năm 2022 (150.729 tỷ đồng) và năm 2023 (150.044 tỷ đồng).

Trong thời gian tới, việc tiếp tục cắt giảm thuế quan theo lộ trình các FTA dự báo sẽ tiếp tục có tác động nhất định đến thu từ thuế nhập khẩu. Tuy nhiên, hầu hết FTA đã đi vào cắt giảm ổn định theo lộ trình cam kết nên mức độ giảm thu ngân sách từ thuế nhập khẩu sẽ chậm hơn so với giai đoạn vừa qua. Ngoài ra, hiện nay Việt Nam đã hoàn thành lộ trình cắt giảm chính sách thuế MFN trong khung khổ cam kết với WTO. Trong khi đó, mức độ tận dụng ưu đãi thuế suất thuế nhập khẩu ưu đãi đặc biệt tại các FTA đa số còn thấp nên thực tế thực hiện giai đoạn vừa qua cũng đã cho thấy ảnh hưởng của việc cắt giảm thuế suất thuế nhập khẩu theo các FTA đến số thu thuế nhập khẩu cũng đang ở mức độ khá thấp.

3. Tác động đến thu từ thuế GTGT, thuế tiêu thụ đặc biệt (TTĐB) và thuế bảo vệ môi trường (BVMT) hàng nhập khẩu

Bên cạnh việc cắt giảm thuế quan có tác động trực tiếp làm giảm nguồn thu NSNN từ thuế nhập khẩu, đồng thời cũng có những tác động gián tiếp làm giảm thu NSNN từ thuế GTGT và thuế TTĐB hàng nhập khẩu do hai loại thuế này được xác định trên giá hàng hóa nhập khẩu đã tính đến thuế nhập khẩu.

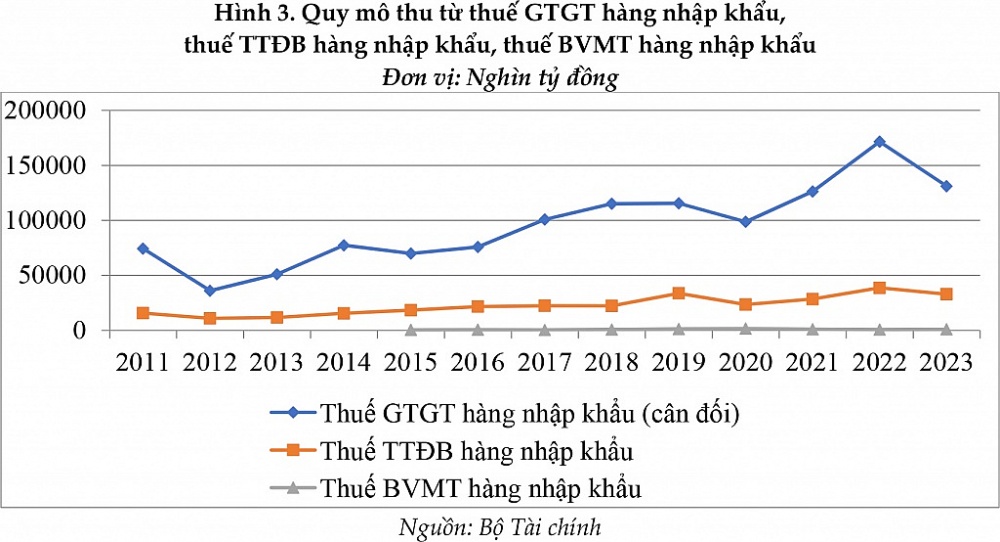

Thực tiễn cho thấy, trong giai đoạn 2011-2023, số thu cân đối từ thuế GTGT đối với hàng nhập khẩu ở một số năm có sự sụt giảm khá mạnh (Hình 2). Đơn cử năm 2012, số thu cân đối từ thuế GTGT hàng nhập khẩu chỉ đạt khoảng 36,1 nghìn tỷ đồng (giảm khoảng 51,4% so với năm 2011); năm 2020, số thu cân đối từ thuế GTGT hàng nhập khẩu đạt khoảng 98,8 nghìn tỷ đồng, giảm 14,5% so với năm 2019; năm 2023 cũng chứng kiến mức giảm mạnh số thu từ thuế GTGT hàng nhập khẩu với giảm 23,6% so với năm 2022. Hầu hết những năm khác trong giai đoạn, số thu cân đối từ thuế GTGT hàng nhập khẩu chứng kiến sự tăng trưởng tích cực, từ mức 51,1 nghìn tỷ đồng năm 2023 lên 100,9 nghìn tỷ đồng năm 2017 và 171,6 nghìn tỷ đồng năm 2022.

|

Tương tự như vậy, số thu từ thuế TTĐB hàng nhập khẩu cũng có những năm chứng kiến sự sụt giảm mạnh (Hình 3): năm 2012 đạt khoảng 11 nghìn tỷ đồng, giảm 30% so với năm 2011; năm 2020 đạt 23,6 nghìn tỷ đồng, giảm 30,1% so với năm 2019; năm 2023 ước đạt hơn 32,9 nghìn tỷ đồng, giảm 14,9% so với năm 2022. Những năm khác trong giai đoạn, số thu từ thuế TTĐB hàng nhập khẩu tăng lên hàng năm, từ hơn 11,7 nghìn tỷ đồng năm 2013 lên hơn 38,7 nghìn tỷ đồng năm 2022.

Số thu từ thuế BVMT đối với hàng nhập khẩu tăng từ khoảng 0,48 nghìn tỷ đồng năm 2017 lên hơn 1,1 nghìn tỷ đồng năm 2021; đến năm 2022 giảm xuống còn khoảng 0,83 nghìn tỷ đồng và tăng lên hơn 1 nghìn tỷ đồng vào năm 2023 (Hình 3).

|

Tuy nhiên, việc thực hiện các cam kết về cắt giảm thuế quan chỉ là một trong số những nguyên nhân tác động đến số thu thuế XNK. Trong giai đoạn vừa qua, kinh tế thế giới đối mặt với nhiều khó khăn, thách thức khiến cầu hàng hóa thế giới giảm, chuỗi cung ứng toàn cầu đối mặt với nguy cơ bị gián đoạn, đứt gãy, dẫn tới nhiều hệ luỵ cho hoạt động XNK và tăng trưởng kinh tế. Điển hình như năm 2023, kim ngạch XNK giảm 6,6% so với năm 2022, trong đó kim ngạch nhập khẩu có thuế giảm khoảng 13,7%, bao gồm các nhóm mặt hàng như nguyên liệu, máy móc thiết bị, phụ tùng phục vụ sản xuất, ô tô, dầu thô (1)..., dẫn đến thu từ thuế nhập khẩu chỉ đạt 64,1% dự toán, thu từ thuế xuất khẩu đạt 92,8% dự toán.

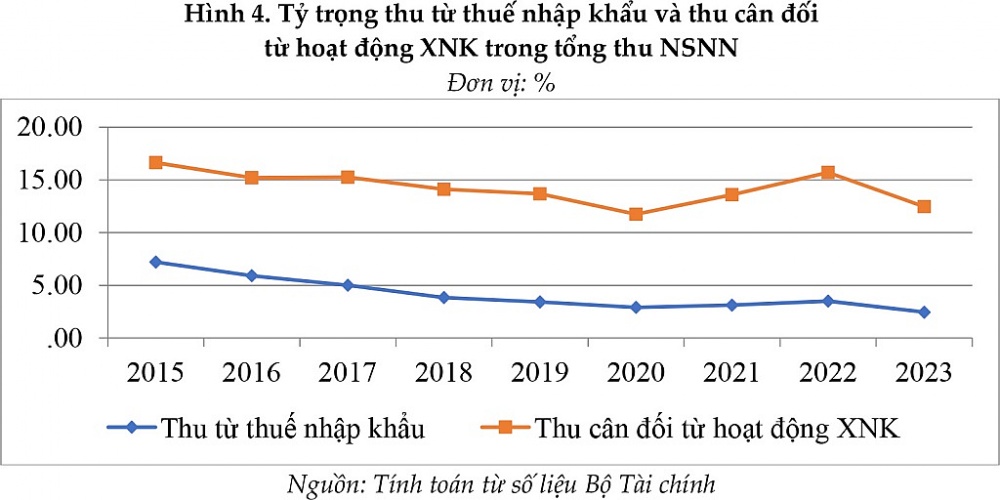

Xét theo chiều ngược lại thì việc giảm thuế nhập khẩu sẽ làm giảm giá hàng hóa nhập khẩu, đặc biệt đối với các loại hàng hoá, nguyên vật liệu phục vụ cho sản xuất và tiêu dùng, dẫn đến làm tăng nhu cầu đối với hàng nhập khẩu, từ đó làm tăng kim ngạch nhập khẩu những mặt hàng đó, dẫn tới làm tăng nguồn thu từ thuế GTGT, thuế TTĐB và thuế BVMT hàng nhập khẩu (nếu có). Đây cũng là lý do tuy tỷ trọng số thu từ thuế nhập khẩu trong tổng thu NSNN giảm mạnh (từ 7,2% năm 2015 xuống 2,5% năm 2023, tương ứng giảm 2,9 lần) nhưng tỷ trọng thu ngân sách từ hoạt động XNK trong tổng thu NSNN (bao gồm thuế nhập khẩu, thuế xuất khẩu, thuế GTGT hàng nhập khẩu, thuế TTĐB hàng nhập khẩu và thuế BVMT hàng nhập khẩu) của Việt Nam giai đoạn 2015-2023 giảm ở mức độ thấp hơn, từ 16,6% năm 2015 xuống 12,5% năm 2023, tương ứng giảm 1,3 lần (Hình 4).

|

Việc cắt giảm thuế cũng có thể ảnh hưởng gián tiếp làm giảm thu NSNN từ thuế GTGT, thuế TTĐB, thuế BVMT hàng sản xuất trong nước do giá cả hàng nhập khẩu giảm, nhu cầu tiêu thụ hàng nhập khẩu tăng lên dẫn đến nhu cầu tiêu thụ hàng trong nước giảm xuống.

Ngoài ra, việc cắt giảm thuế nhập khẩu mặc dù góp phần làm giảm giá sản phẩm, hàng hóa nhập khẩu, nhưng khi năng lực cạnh tranh của các doanh nghiệp trong nước không tốt, doanh nghiệp sẽ bị thu hẹp thị trường, giảm quy mô sản xuất, qua đó, cũng có thể làm giảm nguồn thu từ thuế TNDN. Tuy nhiên, trên một phương diện khác thì thuế nhập khẩu giảm làm giảm giá thành của máy móc, thiết bị, nguyên vật liệu nhập khẩu là đầu vào sản xuất của doanh nghiệp, tạo điều kiện để doanh nghiệp giảm chi phí đầu vào, góp phần làm tăng lợi nhuận hoặc mở rộng quy mô sản xuất. Nhờ đó, nguồn thu từ thuế TNDN có thể tăng lên. Ngoài ra, sự phát triển của doanh nghiệp cũng sẽ làm tăng thu nhập cho người lao động, từ đó góp phần làm tăng nguồn thu từ thuế Thu nhập cá nhân (TNCN). Tuy nhiên, những tác động này thường khó lượng hóa do không có đủ dữ liệu cần thiết để tách riêng tác động của từng nhân tố. Hơn nữa, trong giai đoạn vừa qua, chính sách thuế GTGT, thuế TTĐB, thuế BVMT, thuế TNDN và thuế TNCN của Việt Nam cũng có những thay đổi nhất định, ảnh hưởng đến số thu của các sắc thuế này.

4. Khuyến nghị

Qua những mô tả và phân tích về tác động của việc thực hiện các cam kết FTA đến thu NSNN từ hoạt động XNK của Việt Nam, tác giả thấy rằng trong bối cảnh thu ngân sách từ thuế nhập khẩu giảm khi thực hiện cắt giảm hàng rào thuế quan theo các FTA, yêu cầu về đảm bảo sự bền vững của quy mô thu NSNN theo các mục tiêu, định hướng đề ra trong các văn kiện, nghị quyết của Đảng và Nhà nước đang phải đối mặt với nhiều thách thức trong việc đảm bảo huy động đầy đủ nguồn thu cho NSNN.

Trước thực trạng đó, tác giả đưa ra một số khuyến nghị như sau:

a) Cần có các chính sách hỗ trợ giúp tăng cường kim ngạch thương mại bền vững để tăng thu thuế GTGT, thuế TTĐB, thuế BVMT ở khâu nhập khẩu

Việc cắt giảm thuế nhập khẩu theo các FTA sẽ làm giảm chi phí đầu vào của doanh nghiệp sử dụng máy móc, thiết bị, nguyên vật liệu nhập khẩu, tạo điều kiện để doanh nghiệp hạ giá thành sản phẩm, mở rộng quy mô sản xuất, từ đó góp phần làm tăng nguồn thu từ các loại thuế khác như thuế GTGT và thuế TNDN đối với hàng hóa sản xuất trong nước. Mặt khác, thuế nhập khẩu giảm sẽ làm giảm giá hàng hóa nhập khẩu (bao gồm cả máy móc, thiết bị, nguyên vật liệu phục vụ cho sản xuất và hàng hóa tiêu dùng), dẫn đến làm tăng nhu cầu đối với hàng nhập khẩu, từ đó làm tăng KNNK và tăng nguồn thu từ thuế nhập khẩu, thuế GTGT và thuế TTĐB hàng nhập khẩu. Như vậy, số giảm thu sẽ được bù đắp khi khối lượng và giá trị nhập khẩu tăng nhanh.

b) Đẩy mạnh cải cách hệ thống chính sách thuế gắn với cơ cấu lại thu NSNN theo hướng bao quát các nguồn thu, mở rộng cơ sở thu, nhất là các nguồn thu mới, phù hợp với thực tiễn và các cam kết hội nhập, thông lệ quốc tế tốt

Rà soát và điều chỉnh những bất cập trong chính sách thuế đảm bảo phù hợp với những quy định của các cam kết; và hướng đến đặt trọng tâm thu ngân sách vào số thu nội địa như cải cách các chính sách về thuế TNCN, thuế TTĐB, thuế sử dụng đất... để đảm bảo tính ổn định cho NSNN về dài hạn. Một số giải pháp cần hướng tới như sau:

Đối với thuế TNDN, tiếp tục duy trì mức thuế suất thuế TNDN phổ thông ở mức 20% như hiện hành để duy trì nguồn lực cho NSNN. Mức thuế suất thuế TNDN 20% hiện nay là mức đã đảm bảo khả năng cạnh tranh so với các nước trong khu vực, chưa nên điều chỉnh mức thuế suất thuế TNDN phổ thông trong giai đoạn tới.

Đối với thuế TNCN, ưu tiên tập trung vào việc đơn giản hóa, giảm số bậc thuế trong biểu thuế để đơn giản hóa, tạo thuận lợi cho công tác kê khai, nộp thuế; thu hẹp dần số lượng thuế suất. Điều chỉnh mức thuế suất và phương thức thu đối với thu nhập từ chuyển nhượng, đầu tư vốn; nghiên cứu để tính thuế thu nhập đối với cá nhân từ hoạt động bất động sản theo thời gian nắm giữ để hạn chế đầu cơ bất động sản theo thông lệ của nhiều nước trên thế giới.

Đối với thuế xuất khẩu, thuế nhập khẩu, rà soát để sửa đổi Biểu thuế xuất khẩu, Biểu thuế nhập khẩu ưu đãi theo hướng khuyến khích gia tăng giá trị nội địa của sản phẩm xuất khẩu, hạn chế xuất khẩu tài nguyên, khoáng sản thô chưa qua chế biến; có chính sách phù hợp để hỗ trợ, thúc đẩy phát triển các ngành công nghiệp mũi nhọn, công nghiệp hỗ trợ theo định hướng ưu tiên.

c) Nâng cao hiệu quả, hiệu lực công tác quản lý thuế gắn với việc tăng cường ứng dụng các thành quả của sự phát triển về khoa học công nghệ và công nghệ thông tin; tăng cường hợp tác quốc tế về thuế

Hoàn thiện các quy định để tăng cường tính kết nối giữa cơ sở dữ liệu ngành thuế với cơ sở dữ liệu quốc gia về dân cư, đất đai, tài nguyên quốc gia, tài sản công để xây dựng một hệ thống cơ sở dữ liệu về thuế và người nộp thuế đồng bộ, tích hợp và có khả năng hỗ trợ hiệu quả cho công tác quản lý thuế.

Đẩy mạnh hợp tác quốc tế về thuế, hình thành các cơ chế phối hợp hiệu quả ở phạm vi quốc tế và khu vực để xử lý có hiệu quả vấn đề dịch chuyển lợi nhuận của các công ty xuyên quốc gia.

| (1) Kim ngạch nhóm mặt hàng nhập khẩu nguyên liệu, máy móc thiết bị, phụ tùng nhập khẩu phục vụ sản xuất (như than, hóa chất và sản phẩm hóa chất, chất dẻo, sắt thép, nguyên phụ liệu dệt may, linh kiện điện tử, linh kiện ô tô…), chiếm 57% tổng kim ngạch nhập khẩu có thuế, giảm 15% làm thu ngân sách giảm khoảng 31,6 nghìn tỷ đồng; nhập khẩu dầu thô giảm 8,6%, làm giảm thu khoảng 1,9 nghìn tỷ đồng; ô tô nguyên chiếc nhập khẩu giảm 27%, làm giảm thu khoảng 7,8 nghìn tỷ đồng… |

Tài liệu tham khảo

1. Bộ Tài chính (2023), Cơ sở Dữ liệu Công khai Ngân sách. www.mof.gov.vn.

2. Lê Thị Thuỳ Vân (2016), “Đánh giá tác động của các hiệp định thương mại tự do đến các ngành kinh tế và thu ngân sách nhà nước của Việt Nam, định hướng và giải pháp đến 2020”. Đề tài khoa học cấp Bộ, Bộ Tài chính năm 2016.

3. Nguyễn Thị Thu Hiền (2022), “Đánh giá tác động của việc thực thi thuế quan trong lĩnh vực nhập khẩu tại các hiệp định thương mại tự do thế hệ mới đối với nền kinh tế Việt Nam”. Đề tài nghiên cứu cấp Bộ năm 2022.

4. USAID (2015), Tài liệu tập huấn nghiên cứu tác động của các hiệp định thương mại tự do đối với thu ngân sách nhà nước.

Tin liên quan

Sử dụng các FTA hiệu quả giúp đa dạng hóa nguồn nguyên liệu đầu vào

10:40 | 06/11/2024 Kinh tế

Nỗ lực thu thuế xuất nhập khẩu trước tác động từ FTA

08:21 | 06/11/2024 Hải quan

Điều chỉnh chính sách để thích ứng trước tác động hai chiều của các FTA

08:13 | 06/11/2024 Tài chính

Những khoảng trống pháp lý trong xử phạt vi phạm hành chính định hướng xây dựng môi trường hải quan số

13:40 | 06/11/2024 Nghiên cứu - Trao đổi

Thực hiện Khung SAFE tại Việt Nam. Bài 1: Đánh giá qua lăng kính chuẩn mực quốc tế

13:15 | 06/11/2024 Nghiên cứu - Trao đổi

Thương mại điện tử xuyên biên giới: Cơ hội và thách thức

10:45 | 20/10/2024 Nghiên cứu - Trao đổi

Đề nghị không tăng thuế thuốc lá đột ngột để tránh hệ lụy

10:26 | 18/10/2024 Nghiên cứu - Trao đổi

VCCI đề xuất phân biệt rõ giữa cắt giảm và chuyển đổi hình thức cấp phép kinh doanh

16:18 | 17/10/2024 Nghiên cứu - Trao đổi

Quản lý nhiên liệu trên phương tiện vận tải XNC: Kinh nghiệm quốc tế để Hải quan Việt Nam tham khảo

14:10 | 13/08/2024 Nghiên cứu - Trao đổi

Nhiên liệu trên phương tiện vận tải XNC: Những vấn đề đặt ra trong công tác quản lý của cơ quan Hải quan

14:00 | 13/08/2024 Nghiên cứu - Trao đổi

Cần đánh giá tác động toàn diện về tăng thuế tiêu thụ đặc biệt thuốc lá

15:09 | 07/08/2024 Nghiên cứu - Trao đổi

Quy hoạch khu vực cửa khẩu gắn với chuyển đổi số cần ưu tiên nhân lực, thiết bị, cơ sở hạ tầng

07:47 | 07/07/2024 Nghiên cứu - Trao đổi

Một số giải pháp nâng cao chất lượng công tác quy hoạch lãnh đạo các cấp ngành Hải quan

08:40 | 11/06/2024 Nghiên cứu - Trao đổi

Hoàn thiện chính sách thuế giá trị gia tăng, thúc đẩy 3 động lực tăng trưởng kinh tế

16:28 | 19/04/2024 Nghiên cứu - Trao đổi

Đề xuất các quy định mới về thu tiền sử dụng đất, tiền thuê đất

16:37 | 17/04/2024 Nghiên cứu - Trao đổi

Hàng trăm tấn tinh dầu quế tồn kho do vướng quy định về xuất khẩu

10:35 | 03/04/2024 Nghiên cứu - Trao đổi

Tin mới

Tránh lãng phí 22.450 tỷ đồng vốn cho Chương trình phòng, chống ma túy đến năm 2030

Bắt thêm 2 đối tượng trong đường dây lập 300 doanh nghiệp "ma" chuyển trái phép tiền tệ

Samsung Việt Nam tổ chức Ngày hội Trách nhiệm xã hội lần thứ 2

Hải quan Khánh Hòa công nhận địa điểm kiểm tra đá xây dựng gần 9.000 m2

4 thách thức gây áp lực lên điều hành chính sách tiền tệ

(INFOGRAPHICS): Thu ngân sách tại 10 đơn vị hải quan tăng 11,86%

14:03 | 04/11/2024 Infographics

(INFOGRAPHICS) 32 tỷ USD kim ngạch xuất nhập khẩu nửa đầu tháng 10

09:14 | 29/10/2024 Infographics

Phiên họp Ủy ban Kỹ thuật thường trực WCO tại Bỉ: Dấu ấn điều hành của đại diện Hải quan Việt Nam

09:25 | 29/10/2024 Hải quan

Hành vi buôn lậu “khí cười” tại Công ty Hoa Việt diễn ra thế nào?

10:18 | 29/10/2024 An ninh XNK